A diferencia de otros países de Europa, en Portugal los trabajadores por cuenta propia no tienen la obligación de abonar mensualmente una cuota de autónomos. Esto puede ser un atractivo para quienes desean trabajar como autónomos en Portugal, especialmente para extranjeros que desean establecerse en el país. Sin embargo, hay que tener en cuenta que si bien no se paga una cuota fija, hay impuestos que se pagan como trabajador autónomo en Portugal.

Qué es un trabajador autónomo

Los trabajadores autónomos, también llamados trabajadores independientes o a “recibos verdes”, son trabajadores que prestan servicios, son productores o vendedores, y trabajan por cuenta propia. Como no cuentan con un empleador ni un contrato de trabajo, son responsables por la propia contabilidad, contribuciones y pago de impuestos.

Cualquier persona que que tenga un NIF (Número de identificación fiscal), equivalente al CUIT en Argentina, puede darse de alta como autónomo en Portugal. En el caso de no contar con residencia fiscal en el país, será necesario contar con un representante de IVA para abrir actividad como autónomo. Si necesitas ayuda para solicitar NIF, podés hacerlo a través de Hola Portugal.

Qué impuestos se pagan como trabajador autónomo

Una consulta habitual es si en Portugal existe un equivalente al Monotributo argentino. El Monotributo es un impuesto que simplifica en un solo pago: Impuesto a las Ganancias, IVA y Seguridad Social. En Portugal no existe ese impuesto simplificado, cada uno de los impuestos que se pagan como trabajador autónomo deben ser pagos por separado.

Los dos principales impuestos que el trabajador autónomo tiene que lidiar son el IRS (Impuesto a la renta) y el IVA (Impuesto al valor agregado) que son a los que uno se inscribe al abrir actividad en el Portal de las Finanzas.

IRS – Impuesto a la Renta

Uno de los impuestos que deben pagar los trabajadores autónomos en Portugal es el Impuesto a la Renta. Dentro del IRS existen varias categorías de ingresos y los trabajadores autónomos entran en la Categoría B del impuesto. Los ingresos entre el 1 de enero al 31 de diciembre de cada año se declaran entre el 1 de abril y el 30 de junio del año siguiente. Luego de aplicar las deducciones y tasa del impuesto correspondiente, finalmente se liquida el impuesto que va a ser pago.

Sin embargo, es posible que durante el año en las facturas se pueda ser objeto de retención del impuesto, que se conoce como Retenção na fonte. Esta retención del impuesto se aplica a los recibos verdes al momento de emitirlos, cuando el cliente es una empresa que está inscripta en el impuesto, y que le paga directamente a la Autoridad Tributaria, el impuesto retenido en el recibo verde.

¿Quién hace retención a la fuente?

La obligación de practicar la retención en la fuente del impuesto nace cuando durante el año se supera los 12.500 euros de facturación. Sin embargo, aquellos que sin haber alcanzado ese límite de facturación, quiere aplicar la retención, puede hacerlo. Este mecanismo permite es los importes retenidos sean deducidos del impuesto cuando se practica la liquidación anual, ya que son tomados como pagos adelantados.

Existen diferentes tasas de retención de acuerdo con la actividad facturada:- 11.5% para los trabajadores independientes que NO realizan actividades profesiones comprendidas en la tabla del Art.151 del CIRS.- 16.5% para las rentas provenientes de la propiedad intelectual.- 20% para las actividades de alto valor, que están definidos en una lista, realizadas por los Residentes No Habituales (RNH).– 25% para los rendimientos obtenidos por la realización de las actividades profesionales enumeradas en la tabla del Art.151 del CIRS.

Pagos a cuenta

Los pagos a cuenta del impuesto son pagos por adelantado y son calculados por la Autoridad Tributaria en base a la última declaración anual presentada. Estos se pagan en tres momentos del año (julio, septiembre y diciembre). En el primer año de actividad no se hacen pagos a cuenta porque la autoridad tributaria no tiene aún información para calcularla. Es aconsejable guardar un porcentaje de lo que se va facturando para contar con fondos al momento de hacer el pago del impuesto anual.

IVA – Impuesto al Valor Agregado

Cuando abrimos actividad y tenemos que declarar un ingreso anual estimado para que la Autoridad Tributaria nos clasifique en el IVA, normalmente se aconseja declarar un volumen de negocios anual inferior a 12.500€ para que se nos encuadre dentro de la exención del Art.53 del CIVA que es el que exime del impuesto por el volumen de facturación.

Esta exención se mantiene en cuanto no se supere este límite. Pero si durante el año es superado, no se pierde sino hasta que, en enero del año siguiente, se informa a la Autoridad Tributaria la totalidad de los rendimientos del año para que ésta mantenga la exención o, recategorice al trabajador dentro del régimen trimestral de presentación del impuesto.

En el caso de haber superado el límite y ser recategorizado dentro del régimen trimestral, el autónomo, a partir de febrero tiene que comenzar a liquidar el IVA en los recibos verdes que emita, sin importar el monto de la factura y tiene que hacer la presentación trimestral en los meses de mayo, agosto, noviembre y febrero.

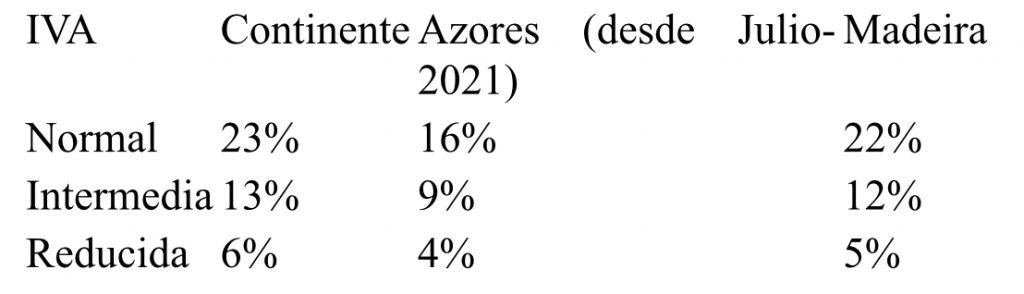

Cuadro de tasas de IVA

Seguridad Social

La contribución a la Seguridad Social no es un impuesto que deban pagar los trabajadores autónomos en Portugal, sino más bien es un aporte. Este aporte servirá para tener derecho a subsidios y ayudas en caso de ser necesario.

Durante el primer año de actividad, el trabajador autónomo está exento de realizar los aportes a la seguridad social. A partir del mes 13 de actividad tiene que comenzar a aportar un mínimo de 20 euros mensual. Cuando se presente la declaración trimestral de rendimientos será calculado el importe a ingresar durante el siguiente trimestre.

Esta exención de la contribución a la Seguridad Social cuenta desde el momento de la apertura de actividad. Es decir que si el trabajador abrió actividad en octubre de 2021, la exención de la Seguridad Social dura hasta octubre de 2022. Mientras que para el IVA y el IRS, tiene que ver si al 31/12/2021, no ha superado los montos mínimos.

¿Cuál es la tasa de Seguridad Social?

La tasa que se aplica para el cálculo de la contribución es del 21.4%, y se aplica sobre el promedio de rendimientos del trimestre declarado, pero no sobre la totalidad del rendimiento sino, en caso de prestación de servicios, sobre el 70% del rendimiento; y en el caso de la venta de bienes, sobre el 20% de los rendimientos. A su vez, el trabajador tiene la posibilidad de aumentar o disminuir el aporte a ingresar en tramos de 5% y hasta un límite de 25%.

Además, el trabajador que en forma simultánea tiene rendimientos de la Categoría A, o sea como empleado en relación de dependencia, puede estar exento de ingresar aportes por la Categoría B, cuando por su actividad como empleado, realiza aportes por rendimientos superiores a 438.81 euros mensuales.

El tema de los impuestos en Portugal puede ser complejo, sobretodo si estás recién empezando. Si te preocupa este tema, sumate a mi curso «Primeros pasos para ser trabajador independiente en Portugal», un curso completo donde vas a obtener toda la información necesaria y paso a paso para tener un negocio independiente, de venta de servicios (o trabajar remoto!).

Y no te olvides de consultar con un profesional que te pueda guiar en el proceso.

Escrito en colaboración con Contadora Alejandra González.

3 comentarios en “Qué impuestos se pagan como trabajador autónomo en Portugal”

Como fontanero trabajando en obras sera considerado un autonomo? Gracias

Buenas noches, soy contadora en Argentina y mi cliente monotributista es psicológa y se va a vivir a Portugal. Al seguir atendiendo de forma virtual en Argentina debe seguír pagando en Argentina el Monotributo. En Portugal, deb tributar por el mismo ingreso? hay algún acuerdo para evitar la doble imposición?

quedo a disposición

muchísimas gracias

Hola. Los que llevamos la jubilación desde Arg. Que impuestos tendríamos q pagar?

Los comentarios están cerrados.